被相続人の遺した財産が一定の額を超える場合、被相続人が死亡したことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10か月以内の相続税の申告が必要です。

相続税の申告が必要となる目安としては、死亡保険金なども含めた被相続人の財産が、3000万円+法定相続人の人数×600万円を超えるかどうかという点になります。

ここでは、相続税の算出方法や相続税の軽減条件など、押さえるべき相続税の要点概要をお話ししておきます。

【このページの要点】

- 相続税の基礎控除は、3,000万円+600万円×法定相続人の数

- 相続税の対象となる財産の範囲

- 相続税の税率

- 全体の相続税額の計算方法

- 相続人ごとの相続税額の計算方法

- 負担が軽減される各種控除の内容

- 相続税の申告・納付は10か月以内

当事務所では、相続登記、預金相続といった相続手続きを丸ごと代行するサービスをご用意しております。相続登記でお困りごとがございましたら、ぜひお気軽にご相談ください。

ぜひお気軽に、お問い合わせください。

(無料相談のご予約は、お電話又はオンラインで)。

相続税の基礎控除とは

相続税がかかるのかどうかについて、まず最初に押さえておいていただきたいのが、相続税の計算における「基礎控除」です。

基礎控除額は、以下の計算式によって求められます。

- 基礎控除額:3,000万円+(600万円×法定相続人の数※1)

※1 被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいる場合には1人、実子がいない場合は2人までとなります。

この「基礎控除額」が、遺された遺産等から算出した課税価格(後述します。)を超える場合、相続税はかからないこととなります。なお、課税価格が基礎控除額を超える場合、その超える金額(「課税遺産総額」という。)に税率を乗じて相続税額が算出されます。

相続税の対象となる財産の範囲

相続税の算定の基礎となる財産の範囲は、相続の放棄又は承認の対象となる相続財産の範囲とは若干異なります。詳しくは別稿>「相続財産の範囲と相続税の対象財産の範囲の異同を、高知の行政書士が解説。」に解説していますが、死亡保険金などがこの典型です。

死亡保険金は、500万円×法定相続人の数の非課税枠を除いてみなし相続財産として相続税の算定基礎となりますが、相続財産ではないことから、相続放棄をした相続人であっても死亡保険金を満額受け取ることができます。

【相続税の対象となる財産の例】

- 土地、建物、株式や公社債などの有価証券、預貯金、現金などのほか、非上場株式など金銭に見積もることができるすべての財産

- 被相続人の死亡時点における未収金(入院給付金や還付金など)

- 相続人が受け取った死亡保険金や退職手当

- 亡くなる前7年以内に「相続等により財産を取得した者」に対する贈与

- 相続時精算課税制度により贈与した財産(7年以内の贈与に限らない)

【相続税の対象とならない財産の例】

- 仏壇、仏具、墓地、神具などの祭祀財産

- 相続人が受け取った死亡保険金・死亡退職金のうち500万円 × 法定相続人の人数の金額

- 相続税の申告期限までに寄附した金額。

また、相続税の対象となる財産によって、葬式費用を支払った場合、これを一定の範囲で課税価格から控除することができるほか、被相続人の債務も課税価格から控除されます。

相続税の税率

相続税の税率については、課税遺産総額に法定相続割合を乗じて算出した金額によって定められています。

なお、課税遺産総額×法定相続割合×税率-控除額によって一旦算出する相続税額(法定相続割合での額)を求めます。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

例えば、法定相続人が妻と子2人である場合、法定相続分は妻2分の1、子4分の1、子4分の1となります。

課税遺産総額が1億5,200万円とすると、法定相続分に応ずる取得金額は、妻が7,600万円、子が3,800万円ずつとなります。

これらの法定相続分に応ずる取得金額を上記の表に当てはめると、算出税額は次のとおり計算されます。

| 法定相続分に応ずる取得金額(妻) 7,600万円 | × | 30% | - | 700万円 | = | 1,580万円 |

| 法定相続分に応ずる取得金額(子) 3,800万円 | × | 20% | - | 200万円 | = | 560万円 |

| 法定相続分に応ずる取得金額(子) 3,800万円 | × | 20% | - | 200万円 | = | 560万円 |

算出された税額を合計すると相続税の総額は2,700万円になります。後述もしますが、この相続税総額は最終的な相続割合に応じて各相続人に割り付けられます。

相続税の全体額の算出方法について

相続税の算出には、多くの論点がありますが、相続税の対象となる財産については、別稿>「相続財産の範囲と相続税の対象財産の範囲の異同を、高知の行政書士が解説。」をご覧いただき、ここでは、相続税算出方法のアウトラインについて解説します。

【課税価格と基礎控除】

相続税がかかるか、かからないか、まずチェックすべきは、相続税の対象となる財産の価額である「課税価格」と「基礎控除」です。

- 課税価格

被相続人のプラスの財産から負債などマイナスの財産を控除し、みなし相続財産とされる死亡保険金や被相続人死亡前7年間の贈与を加えて算出します。 - 基礎控除

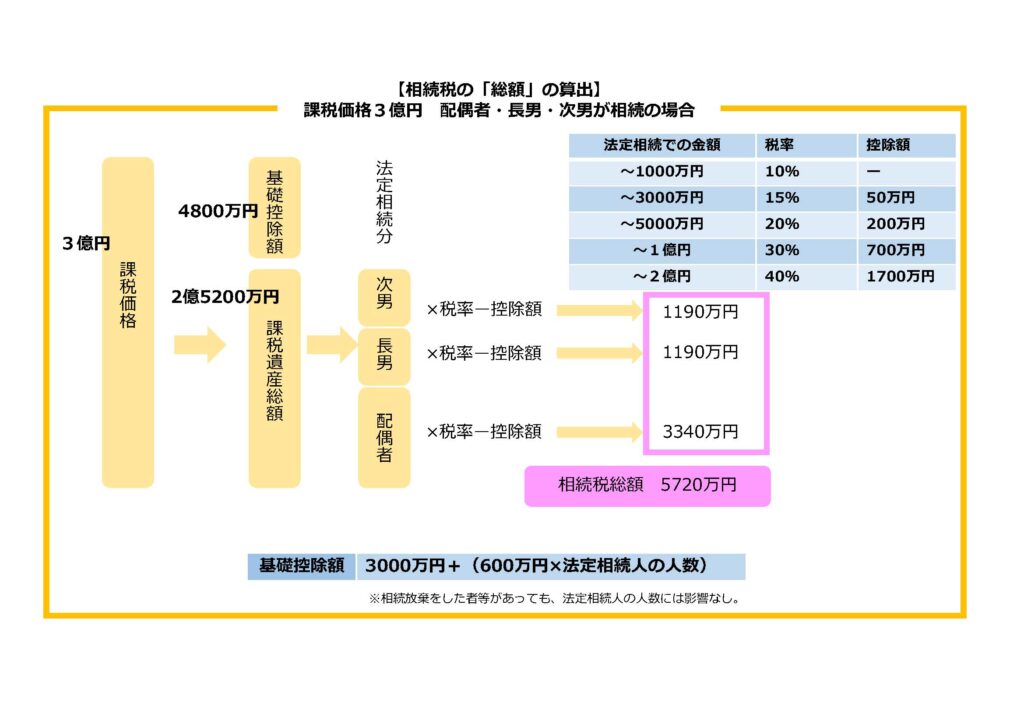

3000万円+法定相続人の人数×600万円で求められます。例えば、配偶者と子2人が法定相続人である場合、3000万円+3人×600万円=4800万円が基礎控除額となります。

「課税価格」から「基礎控除」を控除した金額がマイナスとなれば相続税がかかることはありませんが、プラスの場合、相続税がかかる可能性がでてきます。

【課税遺産総額】

上記の課税価格から基礎控除額を差し引き、「課税遺産総額」を求めます。

相続財産の課税価格が3億円、配偶者、長男、次男が法定相続人である場合、3億円-4800万円=2億5200万円が課税遺産総額となります。

【相続税の総額の算出】

この「課税遺産総額」を法定相続割合で分割し、相続税率を乗じて、控除額を控除したものが、各相続人の相続税額となります。

そして、各相続人の税額を合計したものが「相続税の総額」となります。

下図にあるとおり、事例における配偶者、長男及び次男にかかる相続税の総額は、5720万円になります。

法定相続割合からいうと、上記の5720万円の相続税は、配偶者3340万円+長男1190万円+次男1190万円となりますが、これが最終的な相続税の負担となるわけではなく、各相続人の負担する相続税額については、ここからさらに実際の相続割合により算出されることになります。

相続税の個別負担額の算出方法について

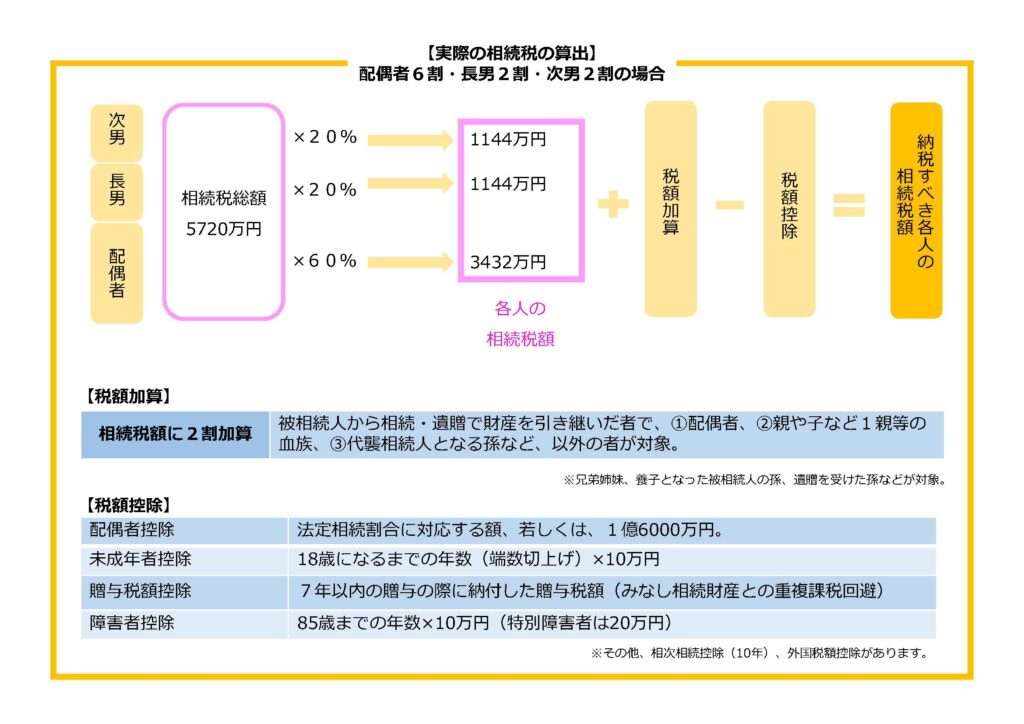

それでは、上記で確認した5720万円の相続税がどのように相続人に割り付けられ、そして負担するのかをみていきましょう。

配偶者、長男、次男の法定相続割合は1/2、1/4、1/4ですが、法定相続割合と異なる割合で相続した場合を例に、以下相続税の算出方法を解説します。

配偶者60%、長男30%、次男10%の場合、まず、実際の相続割合を「相続税の総額」に乗じます。配偶者5720万円×0.6=3432万円、長男5720万円×0.3=1716万円、次男5720万円×0.1=572万円となります。

そしてさらに、この相続税額から、各種税額控除を控除した金額が最終的に各自が納めるべき相続税の額となります。控除には、贈与税額控除、配偶者控除等があり、その内容は後述しますが、ここでは、配偶者控除だけが適用されるとして事例をみてみましょう。

まず、控除のない長男、次男はそれぞれ上記の相続税額を負担すべきことが確定します。そして、配偶者については配偶者控除が適用され、結論から申し上げると、相続税額1億6000万円までは控除により相続税の負担はかからないこととなります。また、1億6000万円を超える相続税額が算出される場合であっても、法定言相続割合である1/2までの相続にかかる相続税については控除されることとなります。

以上、のこされた配偶者の生活保障から、その相続税負担は政策的に軽減されているといえますが、2次相続つまり配偶者を相続した配偶者が死亡した際には配偶者控除の適用を受ける法定相続人がいないという場合が大半ですので、相続の際には、先を見据えた相続対策も重要であるといえます。

相続税の税額加算と税額控除について

以上、相続税額の算出のアウトラインについてはご理解いただけたかと思いますが、相続税額に対する税額加算と税額控除について、以下で少し触れておきたいと思います。

【税額加算】

配偶者、1親等の血族、代襲相続人となる孫などを除いて、兄弟姉妹などが相続人となった場合は、相続税額が2割加算されます。

【贈与税額控除】

相続開始以前7年以内に被相続人から贈与を受けた場合、その贈与分はみなし相続財産として相続税の算定基礎となる財産に含まれることとなります。この贈与の際に贈与税が納付されていた場合、二重課税を避けるため、贈与税額控除が適用されます。

【配偶者控除】

配偶者控除については、前述のとおりです。

【未成年者控除】

相続人のなかに未成年者がいる場合、その者が18歳に達するまでの年数1年につき、10万円が控除されます。

例えば、15歳10か月の相続人の場合、18歳に達するまでの2年2か月について、端数切上げのうえ、10万円×3年=30万円が未成年者控除として相続税額から控除されます。

【障害者控除】

相続人のなかに障害者がいる場合、その者が85歳になるまでの年数1年につき、10万円が控除されます。なお、特別障害者は1年につき、20万円が控除額とされています。

【相次相続控除】

被相続人がその死亡以前10年間の間に相続人として財産を相続している場合に適用の可能性がある控除です。

【外国税額控除】

相続財産が外国にも存在し、その相続に外国でも相続税がかかった場合に、二重課税を避けるため適用される可能性がある控除です。

相続税の申告期限と申告・納税方法

【相続税の申告期限】

相続税の申告をする必要がある場合には、相続の開始があったことを知った日(通常は、被相続人が亡くなった日)から10か月以内に申告と納税をしなければなりません。

例えば、1月31日に被相続人が死亡した場合、その年の11月30日が相続税の申告期限となります。なお、申告期限の日が土日祝日などの休日の場合は、税務署の翌営業日が申告期限となります。

【相続税の申告書提出先】

被相続人の住所地を管轄する税務署に相続税の申告書を提出するとともに、相続税を納税しなければなりません。

【相続税の申告期限に間に合わない場合】

相続税の申告書の提出と納税が、相続税の申告期限に遅れた場合、原則として加算税及び延滞税がかかってしまいます。

納税については、原則として金銭で行う必要があることから、例えば、数億円の不動産を相続したものの現金の相続は無いなか、5,000万円の相続税の納税が必要というような場合、手元に納税資金がないという状況もあるでしょう。

このような場合は、税務署に対して「延納」または「物納」の申請をすることも検討対象となってきます。

なお、「延納」とは、申請書を税務署に提出の上、担保を提供することにより、認められ得る納税方法をいいます。この延納期間中は利子税がかかりますが、延滞税と比較すると年率8%程度が軽減されます。また、物納は相続税に限って認められ得る納税方法で、延納によっても納付が困難な場合には税務署に相談することをお勧めします。

まとめ

以上、相続税について、主にその課税計算の概要をみてきました。

相続税の節税も大事なことですが、誰に財産を遺すか、相続人間でどのように遺産分割をするかは相続人が円満に引き継ぐことが、相続においては最も重要です。この大前提を検討したうえで、相続税の概要をもとにその節税について考えてみてはいかがでしょうか。

税務申告といった業務は、行政書士ではお受けすることができませんが、提携の税理士にご紹介が可能ですので、当事務所の無料相談を検討されてみてはいかがでしょうか。

≪ 無料相談のご予約は こちら ≫

この記事の執筆者

.png)

弊所は、高知県高知市中心部にて相続、遺言、後見といった家族法関係の専門事務所として、主に個人のお客様からのご相談に対応させていただいております。

高齢化の進む日本社会において、特にその進行が顕著な本県にあっては、弊所の提供サービスは社会インフラとしての価値をも有するものとの自負のもと、すべての人が避けて通ることのできない死の前後において、人の尊厳を守り、そのバトンを後世に繋いでいただくための支援に力を尽くしていきたいと考えております。

弊所の「ライフパートナー」という名称には、報酬の対価としての単なるサービスの供給や恩恵的なサービス提供ではなく、敬意をもってサポートを提供することによって、私たちを人生のパートナーとして感じていただければという一方的な願望を込めております。

行政書士ライフパートナーズ法務事務所

代表行政書士 宅地建物取引士 森本 拓也

TAKUYA MORIMOTO

宅地建物取引士登録番号(高知)第005010号

Profile

1993年3月

高知県立追手前高校 卒業

1993年4月

立命館大学産業社会学部 入学

イギリス留学を経て、行政書士資格取得後公務員として約20年勤務した後、行政書士ライフパートナーズ法務事務所開設。